藏格矿业:三季度钾肥放量、投资收益“立功”

以上经营数据,是在今年两大主营产品氯化钾、碳酸锂大幅下跌条件下实现的。尤其是碳酸锂,年初价格在51万元左右,而到今年9月末时已经跌破17万元/吨,区间跌幅高达66%。

并不友好的外部环境下,藏格矿业能够继续保持较强的盈利韧性,除了自身极低生产成本的优势外,也与三季度钾肥销售放量和投资收益大增等因素有关。

钾肥销量大增60%

周期性行业,盈利来的快,去的也快。就今年市场来看,藏格矿业的两大主营产品钾肥、锂盐均延续了去年的下跌趋势,价格进一步下滑。

根据Wind数据统计可知,前三季度氯化钾市场均价较去年同期的4637.27元降至3039.78元,电池级碳酸锂均价则由去年同期的45.96万元降至29.77万元,同比降幅均在35%左右。

企业层面的实际销售价格会更低一些。公司三季报显示,当期藏格矿业的氯化钾、碳酸锂销售价格(含税)分别为2720.12元/吨和24.61万元/吨,约为以上市场均价的8-9折左右。

以上主营产品价格的下降,使得藏格矿业当期营收规模同步减少,但是降幅略小于以上产品跌价幅度。其中,二者降幅的差值部分,便可能来自于公司钾肥销量的增长。三季报数据显示,当期公司碳酸锂销量7760.5吨,同比下降10.81%,“销量小幅下降的主要原因为今年市场需求较弱,下游采购较为保守谨慎,仍以按需采购为主。”

不过,上市公司同期氯化钾销量却达到99.6万吨,同比增幅达到60.8%,一定程度上抵消了锂盐销量的小幅下降。与今年二季度相比,钾肥对公司业绩拉动的效果也更为明显。

对比历史数据可知,三季度碳酸锂市场均价环比下跌,藏格矿业当期锂盐销量小幅缩减,公司锂盐板块盈利大概率处于收缩阶段。而国内钾肥价格于今年7月见底,并在三季度出现明显反弹,当期藏格矿业氯化钾销量较二季度也出现了小幅增长。

需要指出的是,虽然二级市场对于藏格矿业的锂盐业务关注度更高,但是公司钾肥产品近两年也保持着较高的利润率,盈利能力不容忽视。相关数据显示,2021年、2022年该公司氯化钾产品毛利率分别为58.67%、70.93%,今年上半年在钾肥价格连续回落的背景下,其氯化钾毛利率依旧超过了64%。

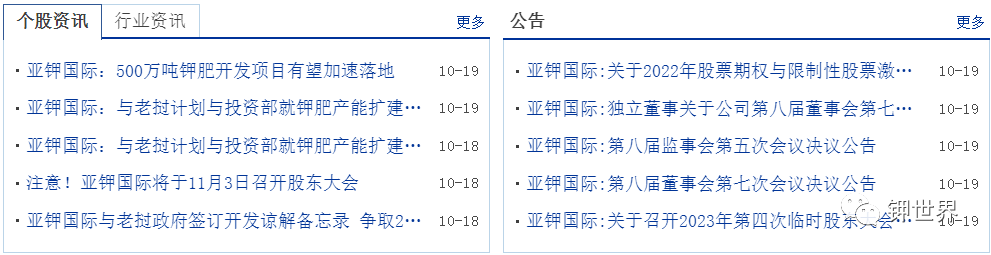

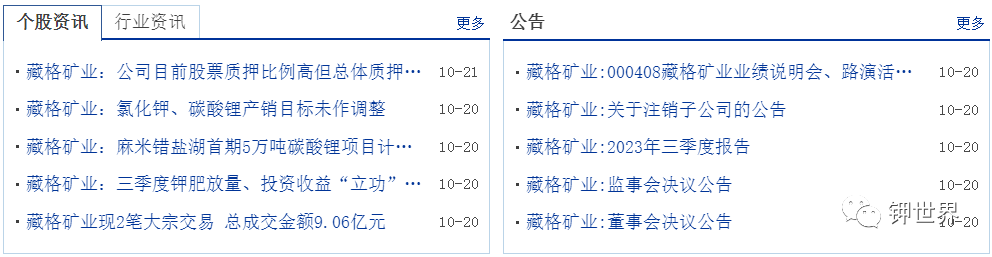

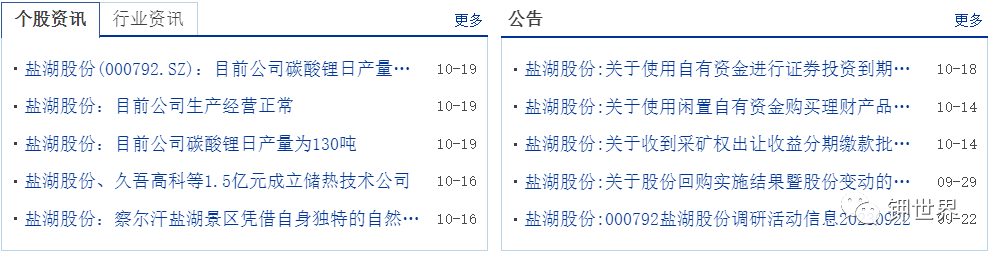

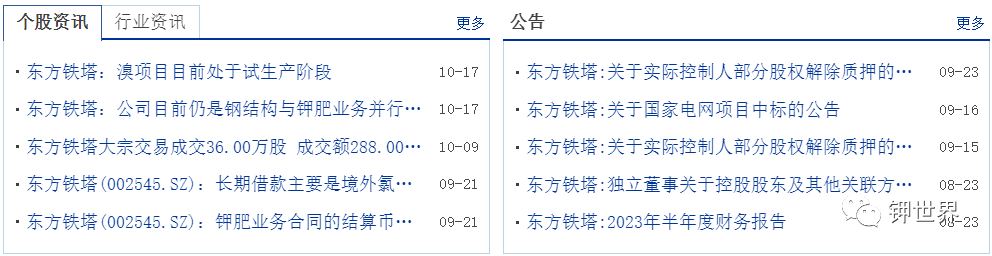

(*以下排序按照最新的股价高低)