化肥行业是关系农业生产发展和农民切身利益的基础性行业。目前国内的化肥产业发展已较为成熟,市场参与企业较多,本文对我国化肥产业竞争格局及市场份额进行了梳理,文末附主要上市企业名单。

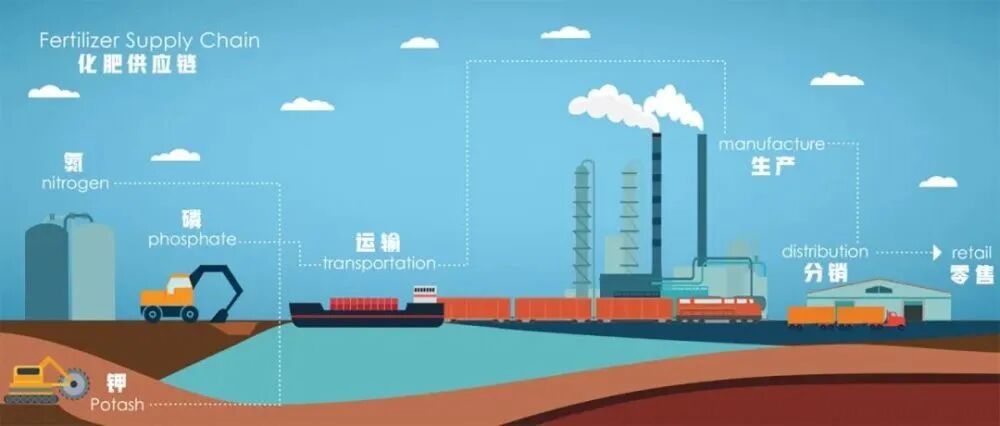

从产业链来看,化肥产业链上游主要是煤炭、天然气、磷矿石、硫磺、钾盐等原材料的供应商,中游是磷肥、氮肥、钾肥、复合肥的生产商,下游是化肥批发商和零售商,最终流向农民及合作社。

▲化肥供应链|图片来源:TFI |中文翻译:肥料国际贸易(FertilizerTrade)

目前,我国化肥产业上、中、下游主要上市公司汇总如下:2005年,中国成为全球最大的氮肥生产国,中国与俄罗斯、美国、印度是全球主要的尿素及合成氨生产国。2010年-2015年,化肥产业产能过剩问题开始凸显,2015年以后产量开始逐渐下降。2021年农用氮磷钾化肥产量为5446万吨,较2015年的7627.4万吨,下降28.6%。

根据化肥企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于50亿元的企业仅有贵州磷化和盐湖股份;注册资本在20-50亿元之间的企业有中海石油化学、金正大、阳煤化工等重点企业;而鲁西化工等企业的注册资本在20亿元以下。按省份分布来看,2021年湖北省农用氮磷钾化肥产量最高,达到573.62万吨。其次为青海省,2021年农用氮磷钾化肥产量为494.26万吨;第三为山东省,2021年农用氮磷钾化肥产量为397.36万吨。

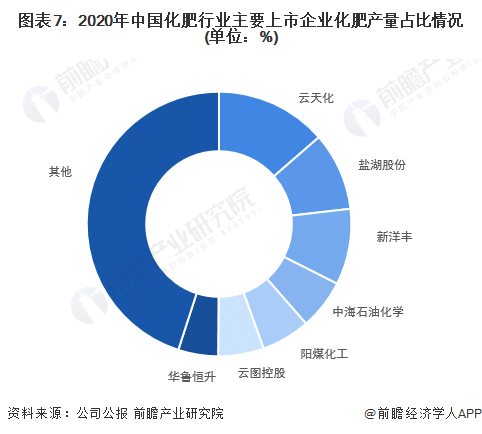

根据2021年底中国化工信息中心、中国化肥信息中心等单位发布的“2021中国化肥百强榜单”评选结果(基于企业绿色发展能力、经营管理能力、创新研发能力、品牌贡献能力等综合评估),贵州磷化蝉联了榜首,龙头地位稳固;排名第3的山东鲁北化工、排名第7的青海盐湖工业、排名第10的湖北三宁化工是2021中国化肥十强企业中的新晋企业,其中鲁北化工进步较快,由2020年的第58位飙升至第3位。2021年前五十企业名单如下:在行业相关上市公司中,新洋丰、盐湖股份、中化化肥、司尔特、亚钾国际、六国化工的化肥业务占比均超过80%,而其他企业的化肥业务占比相对较小,以多元化产业布局为主。在细分产品布局方面,企业根据自身产业基础,在细分产品类型布局方面各有侧重,如盐湖股份重点布局钾肥市场,湖北宜化重点布局氮肥市场等;在区域布局方面,大部分企业主要是深耕国内市场外,少数企业如亚钾国际等已成功开拓海外市场布局。分产品类型来看,化肥主要可分为氮肥、磷肥、钾肥和复合肥等。由于国内磷矿资源相对丰富以及天然气供给市场相对充裕,磷肥、氮肥市场的参与企业较多,市场竞争相对激烈;而我国钾矿主要依赖进口,钾肥市场参与企业相对较少,国内市场份额主要是被青海盐湖和国投罗钾两家企业占据。根据国内化肥行业上市企业披露的产量数据,盐湖股份、新洋丰等的化肥产量市占率在10%左右。整体来看,中国化肥行业呈现充分竞争态势,头部企业集中度一般。

注:1)上述仅列出有相关数据披露的上市企业;2)由于部分企业尚未披露2021年产量数据,上述以2020年数据测算。

基于上述对行业主要企业化肥产量的分析,初步测算2020年中国化肥制造企业的头部厂商市占率CR1不超过15%,CR5不超过50%。整体来看,行业企业集中度一般。基于上述分析,并且进一步结合企业的化肥业务营收、毛利率、产量市占率、研发投入等因素,综合判断新洋丰等企业处于市场竞争第二梯队。从上市企业相关业务毛利率来看,大部分企业化肥业务毛利率是在10%以上,其中盐湖股份、藏格矿业、东方铁塔等企业毛利率在50%以上,化肥业务的获利水平较高;从上市企业的化肥业务竞争优势来看,行业企业均十分重视化肥产品的技术研发和化肥产业链延伸,通过抢占细分领域技术高地、降低产业链整体成本等方式来拓展市场。

注:1)部分上市企业未单独披露化肥业务数据,以上仅分析有相关数据披露的企业;2)企业化肥产量市占率参考2020年数据,大部分企业暂未公布2021年数据;3)行业企业并未单独披露化肥业务研发投入数据,在此仅能提供企业整体研发投入数据;4)企业竞争力评价最高为★★★★★。

从五力竞争模型角度分析,目前我国化肥产业正处于向绿色有机方向转型阶段,有机肥料对化肥市场有一定的替代品威胁;现有竞争者数量较多,并且市场集中度一般;上游供应商为煤炭、天然气等大宗原材料供应商,议价能力强,而下游需求市场是农户;另外,因行业进入技术、资金和渠道门槛较高,潜在进入者威胁较小。运用波特的“五力”模型,对中国化肥产业的竞争环境进行分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,目前我国化肥产业市场整体竞争程度较为激烈。化肥产业主要上市企业:云天化(600096.SH)、鲁北化工(600727.SH)、鲁西化工(000830.SZ)、阳煤化工(600691.SH)、盐湖股份(000792.SZ)、湖北宜化(000422.SZ)、华鲁恒升(600426.SH)、新洋丰(000902.SZ)、泸天化(000912.SZ)、司尔特(002538.SZ)、亚钾国际(000893.SZ)、藏格矿业(000408.SZ)、东方铁塔(002545.SZ)、六国化工(600470.SH)、四川美丰(000731.SZ)、兴发集团(600141.SH)、川发龙蟒(002312.SZ)、云图控股(002539.SZ)、祥云股份(834607.NQ)、川恒股份(002895.SZ)、金正大(002470.SZ)、中国海油(600938.SH)、川金诺(300505.SZ)、凯龙股份(002783.SZ)、心连心(01866.HK)等。

(来源:前瞻产业研究院,版权归原作者所有)

中国化工学会化肥专业委员会

钾肥与中微肥部

—— 钾福天下 无微不至 ——

政策/智库/品牌/课题/会务/培训

投稿邮箱:jfyzwf@163.com